Newsweek: Druga bańka internetowa

W ostatni poniedziałek, 13 czerwca, tygodnik „Newsweek Polska” (wydanie 24/11) opublikował mój tekst pod tytułem „Druga bańka internetowa”. Oto on: Facebook wycenia się dziś na 85 mld dolarów, więcej niż sieć Macdonald’s. To szaleństwo inwestoróww na punkcie Internetu nie może się dobrze skończyć.

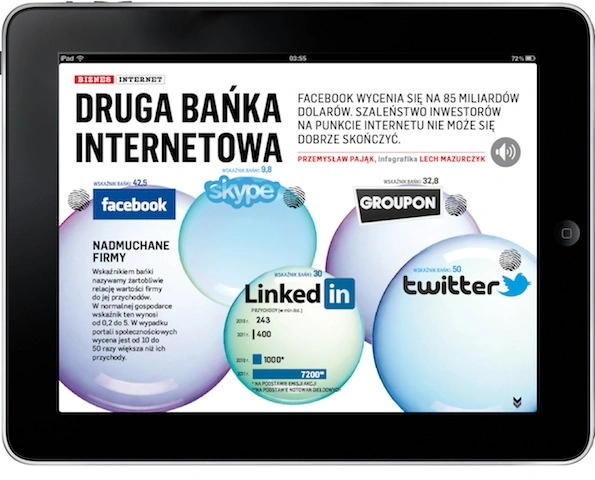

Nowojorska giełda zawrzała. LinkedIn jako pierwszy społecznościowy serwis internetowy zadebiutował w maju na parkiecie, a cena jego akcji w ciągu kilku godzin skoczyła z 45 do 94 dol. Po pierwszym dniu firma była warta 8,9 mld dol. (aktualnie 8,0 mld), mimo iż jej przychody wyniosły zaledwie 243 mln dol. na koniec 2010 r. Gdzie tu logika? Otóż LinkedIn ma 100 mln użytkowników, a właśnie ich liczba to dziś największy fetysz internetu. To na tej podstawie powstają gigantyczne wyceny firm, z których tylko niektóre mają jakikolwiek pomysł na komercjalizację biznesu.

Wyceny internetowych spółek na prywatnym rynku wprawiają w osłupienie świat tradycyjnego biznesu. Facebook – największy serwis społecznościowy świata – jest dziś warty 85 mld dol., więcej niż McDonald’s. Wartość Grouponu, serwisu zakupów grupowych, wynosi 25 mld dol., firmy Zynga, producenta gier społecznościowych na Facebooku – 15 mld dol., a serwisu mikroblogowego Twitter – 7,7 mld dol. Te wartości wynikają z cen płaconych za mniejszościowe udziały w firmach, które wymyśliły i prowadzą serwisy. Firmy te wystawiają na sprzedaż niewielkie, na ogół kilkuprocentowe pakiety swoich akcji. Oferta jest ograniczona wyłącznie do inwestorów instytucjonalnych, którzy chętnie pompują w firmy miliony dolarów. Dlaczego? Bo wietrzą krociowe zyski po ich wejściu na giełdę. Liczą, że kupują akcje drogo, ale na parkiecie będzie jeszcze drożej.

Długi wózek gorących internetowych firm ciągnie Facebook, który jeśli w końcu trafi na giełdę w 2012 r., będzie bohaterem największego debiutu spółki technologicznej w historii. O Marku Zuckerbergu i jego serwisie powiedziano już praktycznie wszystko oprócz tego, ile jego spółka zarabia. A zarabia niewiele jak na swój zasięg. Niedawno branżowy serwis AdAge doniósł, że przychody Facebooka ze sprzedaży reklam w 2010 r. wyniosły 1,86 mld dol. Zyski były kilkakrotnie mniejsze. Czyli wycena Facebooka to ponad 40 razy więcej niż wartość rocznych przychodów! Dla porównania: Google jest dziś wart tylko pięć razy więcej niż przychody. Poza tym w szóstym roku istnienia (2004) Google generował dużo więcej pieniędzy niż Facebook – prawie 3,5 mld dol. A przecież wtedy internetowy biznes, przede wszystkim reklama, był na zupełnie innym etapie rozwoju.

To zapewne dlatego Zuckerberg odwleka giełdowy debiut. Dzięki temu wciąż może czarować wzrostem liczby użytkowników, która dobija do 700 mln osób. Na grzbiecie Facebooka jedzie inna spółka technologiczna – Zynga. Ten producent społecznościowych gier umieszczonych w serwisie Zuckerberga wejdzie na giełdę jeszcze w czerwcu i prawdopodobnie będzie miał wartość rynkową ok. 20 mld dolarów, czyli 2,5 razy większą niż EA Sports, wieloletni lider rynku gier komputerowych. Zynga ma 250 mln aktywnych graczy, a jej najpopularniejszy produkt – CityVille notuje ponad 90 mln użytkowników miesięcznie.

Oficjalnych danych nigdy nie podano, ale mówi się, że w 2010 r. firma miała 850 mln dol. przychodu. Gry Zyngi są darmowe. Firma zarabia na sprzedaży wirtualnych dobór związanych z rozwojem gry. Ten model biznesowy wygląda całkiem wiarygodnie jak na świat wirtualny. Podstawową słabością firmy jest jednak totalne uzależnienie od platformy Facebooka – każda decyzja Zuckerberga o zmianie zasad korzystania z serwisu może odbić się na niej rykoszetem. Pierwszy taki kryzys firma przeżyła rok temu, kiedy Facebook wyłączył możliwość wysyłania zaproszeń do gry innym użytkownikom serwisu. Od tamtej pory liczba graczy Zyngi praktycznie przestała rosnąć.

Inny obiekt pożądania zakochanych w internecie inwestorów to Groupon, serwis grupowych zakupów. W ciągu dwóch lat działalności dorobił się 70 mln klientów na całym świecie i ponad 5 tys. pracowników. Według „Wall Street Journal” w zeszłym roku spółka miała 760 mln dol. przychodów. Groupon w końcu maja ogłosił, że też wybiera się na giełdę i podał wyniki pierwszego kwartału – przychody wyniosły niewiele mniej niż w całym ubiegłym roku. Problem w tym, że straty też są podobne – ich licznik stuka w tempie 100 mln dolarów na kwartał. Mimo to Groupon uważa, że wart jest 25 mld dolarów. I nie przejmuje się tym, że konkurencyjnych klonów przybywa z dnia na dzień. Na przykład w Polsce serwisy zakupów grupowych mają już prawie wszyscy najwięksi internetowi gracze. Aby utrzymać pozycję lidera, deficytowy Groupon będzie zmuszony do dalszego obniżenia marż, a to może być zabójcze dla firmy.

Ze wszystkich liderów drugiej bańki internetowej największe problemy ze znalezieniem pomysłu na komercjalizację swoich działań ma Twitter. Wprawdzie serwis z impetem wszedł w świadomość przeciętnego konsumenta i nazywany jest najważniejszym obywatelskim medium świata, ale żadne formy reklamy proponowane przez właścicieli serwisu nie okazały się hitem. W efekcie jego zeszłoroczne przychody nie przekroczyły 150 mln dol., ale wycena jest 50 razy wyższa – 7,7 mld dol.!

Szał wokół firm internetowych pompuje wartość nie tylko gigantów sieci, ale też dziesiątek mniejszych serwisów, które nie zarobiły dotąd ani dolara i nie rokują na przyszłość. To na przykład aplikacje na urządzenia mobilne Apple, takie jak Instagram – serwis, w którym użytkownicy iPhone’ów dzielą się zdjęciami, czy Flipboard – aplikacja na iPad, która tworzy internetową gazetę użytkownika z subskrybowanych przez niego źródeł. Ten pierwszy zdobył w ciągu czterech miesięcy ponad 4 mln użytkowników i wyceniany jest na ponad 50 mln dol. W tego drugiego prywatni inwestorzy zainwestowali 50 mln dol., a serwis wart jest 200 mln dol. I to po- mimo że żaden z nich nie pokazał dotychczas choćby zarysu pomysłu na zarabianie.

Takie przykłady można mnożyć, bo na rynku jest dziś mnóstwo pieniędzy. W pierwszym kwartale 2011 r. przeprowadzono aż 735 inwestycji z wykorzystaniem tzw. venture capital, na łączną kwotę 6,5 mld dol. (dane z raportu CB Insights). Aż połowa nowych pieniędzy na rynku pompowanych jest właśnie w serwisy społecznościowe. To przypomina sytuację z drugiej połowy lat 90. XX wieku, kiedy fundusze venture capital oferowały kapitał przedsiębiorcom bez poważniejszego doświadczenia, tylko dlatego, że zakładali serwisy internetowe. Gdy tzw. dotcomy weszły na giełdę, szybko okazało się, że praktycznie nie mają pomysłu na biznes, często zawyżają przychody i wykazują wirtualne zyski. Na giełdach zapanowała panika i kursy akcji spadły dramatycznie. W krótkim czasie wiele internetowych firm padło, a gigantyczne pieniądze wyparowały z rynku, powodując zamęt w amerykańskiej i globalnej gospodarce.

Wkrótce może być podobnie. Na prywatnym rynku inwestycji w firmy internetowe dziś grają tylko instytucjonalni gracze: banki, fundusze inwestycyjne, fundusze private-equity czy venture capital. Licytują się między sobą niczym na Allegro, licząc na gigantyczną stopę zwrotu, gdy start-up trafi na giełdę. Rzucą się wtedy na niego mało świadomi ryzyka indywidualni inwestorzy, którzy omamie- ni gigantycznymi wycenami na prywatnym rynku za pośrednictwem dokładnie tych samych instytucjonalnych graczy złożą zamówienia na akcje. Tu tkwi klucz do zrozumienia finansowego tricku: zarobią właściciele spółek oraz instytucjonalni inwestorzy. Nikogo nie interesuje, co będzie potem. Kiedy indywidualni inwestorzy w końcu dostrzegą, że za milionami dolarów wpompowanymi w serwisy nie stoi realna wartość, bańka złudzeń pęknie i zacznie się paniczna wyprzedaż akcji.