Facebook -11% w drugim dniu, ale wstrzymajmy się z ogłaszaniem pękniętej bańki

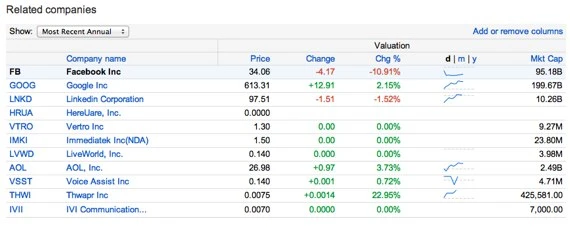

Facebook zakończył drugi dzień notowań giełdowych prawie 11% niżej, niż w dniu otwarcia na poziomie 34,06 dol. za akcję, co oznacza, że w jeden dzień wyparowało z niego prawie 10 mld dol. wartości. Warto jednak wstrzymać się z ogłaszaniem pęknięcia bańki Web 2.0. Facebook wciąż jest bowiem warty 96 mld dol.

Z perspektywy Facebooka IPO było bardzo udane - w końcu Mark Zuckerberg i spółka wyszli z pierwszego dnia obecności giełdowej z wielką furą pieniędzy. Co więcej, wydaje się, że z perspektywy Facebooka spółka była wyceniona idealnie - na debiucie zarobił głównie Facebook, który uzyskał dokładnie to, co chciał. Przewieźli się ci, którzy sądzili, że na największym IPO w historii branży technologicznej będzie można zarobić kokosy, na czele z graczami instytucjonalnymi oraz drobnymi ciułaczami. Tak się nie stało i jedynym beneficjentem debiutu był w głównej mierze Facebook i ci, którym udało się w niego zainwestować przed wejściem na giełdę.

Jeśli wczytać się we wszystkie bez wyjątku wypowiedzi Zuckerberga poprzedzające debiut, to w każdej można było dostrzec zdecydowaną rezerwę odnośnie jednostkowego wydarzenia jakim było IPO. Zuckerberg mówi o długoterminowej perspektywie obecności na giełdzie i zdawał się nie przywiązywać zbytniej wagi do tego, jak wypadnie samo IPO.

Oceniając Facebooka, wielu komentatorów patrzy na niego w ujęciu krótkoterminowym oczekując albo spektakularnego wzrostu, albo gigantycznej natychmiastowej przeceny, co miałoby świadczyć o kończeniu się ery Web 2.0 (o końcu Wall Street oraz Doliny Krzemowej też można było przeczytać przy okazji oceny debiutu Facebooka). Tymczasem Zuckerberg traktuje giełdową obecność (i nie tylko) w długoterminowej perspektywie. Jego ambicją nie wydaje się zarobienie kilku grubych miliardów dolarów, a potem martwienie się co może się stać z jego spółką; on chce być internetowym podmiotem na miarę Google'a - stałym podmiotem, który trwa niezależnie od bieżącej koniunktury. W takim ujęciu +10, z którym Facebook na giełdzie wystartował, czy -10%, z którym kończył drugi dzień notowań nie ma większego znaczenia.

Patrząc dziś na Facebooka, wielu próbuje go odnosić do pierwszych dni obecności giełdowej Google'a. Gdy spółka Brina i Page'a debiutowała w 2004 r. również była absurdalnie wysoko wyceniana, a wskaźnik P/E przekraczał 200 (w przypadku Facebooka - 100). Analitycy szczególnie krytykowali fakt, że Google jest znacznie wyżej wyceniony od ówczesnego lidera i głównego rywala Yahoo, mówiąc, że Google nie ma szans na zrealizowanie obietnic finansowych związanych z gigantyczną wyceną. Jak jest dzisiaj, po 8 latach od debiutu Google'a na giełdzie wszyscy dobrze wiemy, choć trzeba przyznać, że cena akcji Google nigdy nie spadła poniżej wysokiego poziomu otwarcia 85 dol. Warto jednak również pamiętać, że od swojego debiutu Google nie zmienił choćby w kilku procentach swojego modelu biznesowego. Tak jak w 2004, tak i na koniec 2011 r. Google w 95% zarabia na reklamie tekstowej wyświetlanej przy wynikach wyszukiwania swojej wyszukiwarki internetowej. Tyle że jest dziesięć razy większy, niż gdy wchodził na giełdę.

Debiut Facebooka był również obarczony błędami samej giełdy, której system operacyjny nie wytrzymał natłoku zleceń w pierwszych sekundach notowań. W rezultacie straty z tego powodu szacowane są na kilkaset milionów dolarów, a władze NASDAQ już oferują ugody w wysokości kilkunastu milionów dolarów. To również miało i pewnie nadal ma niebagatelny wpływ na bieżącą wycenę Facebooka.

Na realną ocenę tego, czy debiut Facebooka na giełdzie był udany, czy nie będzie można pokusić się dopiero za jakiś czas. Tyle, że wtedy mało kto będzie chciał o tym czytać. Dzisiaj lepiej się sprzedają nagłówki o 'dramacie Facebooka', czy 'pękaniu bańki Web 2.0' (co jest oczywiście zrozumiałe, bo tak działa z kolei rynek medialny).