Nowych aut nie kupuje się za gotówkę. Czym różnią się kredyt, leasing i abonament?

Porady 04.04.2020Kredyt, leasing, abonament. Nowych samochodów nie kupuje się za gotówkę – jeśli tak myślisz, to zobacz, jak wiele jest rozmaitych opcji.

1000 zł miesięcznie, żeby jeździć nowym samochodem segmentu D. Kilkaset złotych miesięcznie, żeby jeździć nowym autem miejskim. Da się? Tak, ale nie zawsze wygląda to tak pięknie, jak mogłoby się wydawać na pierwszy rzut oka.

Przyjrzyjmy się więc temu, jakie formy finansowania – poza oczywistym zakupem za gotówkę – stoją przed osobami, które są zainteresowane zakupem nowego samochodu.

Uwaga: opracowanie ma charakter raczej pobieżny i jest przeznaczone dla tych, którzy np. nigdy nie interesowali się innymi formami zakupu auta niż za gotówkę. Nie traktować jako poradę inwestycyjną, biznesową, życiową, czy też jakąkolwiek inną.

Uwaga numer 2: do kalkulacji wykorzystany został głównie kalkulator Mercedesa. Po pierwsze dlatego, że Mercedes jest najlepszy, a po drugie dlatego, że po prostu posiada najwygodniejszy i najbardziej rozbudowany kalkulator online, dzięki któremu można dla tego samego auta przeprowadzić masę kalkulacji i zestawić je ze sobą. W sumie to powód drugi miał być powodem pierwszym, ale niech tak już zostanie. Spokojnie – będzie też Skoda, Volvo i Alfa Romeo.

To do rzeczy.

Kredyt

Teoretycznie najbardziej oczywisty sposób, w jaki można nabyć nowy samochód bez konieczności wpłacania jednorazowo pełnej kwoty. Przy czym niestety nie jest tak, że jest jeden typ kredytu i kropka, więc musimy w tym podrozdziale zrobić podrozdziały, skupiając się na najpopularniejszych formach kredytowania dla osób fizycznych.

Kredyt 50/50

Lub podobne formy, np. 3×33 albo 4×25 (ewentualnie inne kombinacje, choć raczej występują rzadko). Taki kredyt polega na tym, że nie mamy stałej, comiesięcznej i niezbyt wysokiej raty. Zamiast tego raz w roku wpłacamy sporą część wartości auta, wyrabiając się z całą spłatą przeważnie w ciągu 2-3 lat.

Przykładowa kalkulacja:

- Mercedes klasy A 180 – 110 500 brutto

- Finansowanie 50/50

- Wpłata wstępna: 55 250 zł

- Rata balonowa: 55 250 zł

- Nominalna stopa procentowa: 0%

- Opata przygotowawcza: 1094 zł

- RRSO: 2,02 proc.

- Faktyczna kwota zapłacona za samochód: 111 594 zł (1094 zł ponad cenę cennikową)

Zalety:

- nie jesteśmy obciążeni stałą, miesięczną ratą – równie dobrze możemy mieć już na początku całą niezbędną do zakupu gotówkę, ale po prostu nie chcemy się jej natychmiast pozbywać

- przeważnie tego typu kredyty są najlepiej oprocentowane – np. 0 proc. (co nie oznacza, że skredytowanie auta w taki sposób kosztuje nas 0 zł)

- samochód bardzo szybko staje się naszą własnością

- często wymagane jest minimum dokumentów

- nie obowiązuje nas limit kilometrów

- auto przeważnie od początku zarejestrowane jest na nas

Wady:

- musimy wykupić często nie tylko AC, ale także dodatkowe ubezpieczenia

- przeważnie w pakiecie nie dostajemy żadnych dodatkowych usług – kupujemy gołe auto, dodatki dokupując na takich samych zasadach, jak gdybyśmy kupowali auto za gotówkę

- trzeba umieć uzbierać przeważnie sporą kwotę w ciągu roku

- wysoka wpłata początkowa

- przeważnie krótkie okresy finansowania

Kiedy się opłaca? Kiedy mamy połowę lub większą część kwoty na samochód i wiemy, że dozbieramy w ciągu roku czy dwóch bez wysiłku pełną kwotę, a przy okazji chcemy ponieść jak najmniej dodatkowych kosztów. I kiedy chcemy być jak najkrócej uwiązani umowami, a także dostawać jak najmniej wezwań do zapłaty.

Kredyt standardowy

Tutaj wiele tłumaczyć nie trzeba. Pierwsza wpłata w widełkach procentowych określonych przez sprzedawcę, a potem spłata w równych ratach aż do spłacenia pełnej wartości auta i marży sprzedawcy. Nie ma tutaj żadnej raty balonowej – spłacamy ostatnią ratę, w takiej samej wysokości, jak poprzednie, po czym samochód jest nasz. Koniec.

Przykładowa kalkulacja:

- Mercedes klasy A 180 – 110 500 brutto

- Finansowanie – kredyt

- Wpłata wstępna: 27 625 zł

- Rata miesięczna: 1871 zł

- Liczba rat: 48

- Nominalna stopa procentowa: 3,99%

- RRSO: 4,06 proc.

- Faktyczna kwota zapłacona za samochód: 117 433 zł (6933 zł ponad cenę cennikową)

Zalety:

- mniejsze, ale regularnie obciążenie finansowe

- możliwość rozłożenia finansowania na dłuższy okres

- możliwość uzyskania względnie taniego finansowania przy skróceniu okresu finansowania i wysokiej wpłacie własnej

- nie obowiązuje nas limit kilometrów

- możliwość dość swobodnego wyboru wysokości wpłaty własnej

- brak raty balonowej

- auto przeważnie od początku zarejestrowane jest na nas

Wady:

- musimy wykupić często nie tylko AC, ale także dodatkowe ubezpieczenia (a w tym przypadku okres obowiązkowych ubezpieczeń będzie dłuższy)

- przeważnie w pakiecie nie dostajemy żadnych dodatkowych usług – kupujemy gołe auto, dodatki dokupując na takich samych zasadach, jak gdybyśmy kupowali auto za gotówkę

- mniej korzystne finansowo rozwiązanie w porównaniu z kredytem 50/50 (im dłuższy okres kredytowania, tym gorzej)

- długotrwałe obciążenie finansowe

- nadal dość ograniczona elastyczność w składaniu oferty

Kiedy się opłaca? Kiedy nie mamy całej kwoty i nie planujemy jej zbyt szybko odłożyć, ale stałe, comiesięczne obciążenie nie jest dla nas problemem.

Kredyt elastyczny

Nie jest to raczej nazwa oficjalna, ale chodzi o produkt skierowany do klientów indywidualnych, który z jednej strony jest pożyczką (i to dla osób prywatnych), a z drugiej strony ma układ spłaty charakterystyczny raczej dla leasingu.

Mam przy tym spore wątpliwości, czy powinno to wpaść do koszyczka z „kredytami”, czy już z „leasingami”.

Przykładowo:

- Mercedes klasy A 180 – 110 500 brutto

- Finansowanie – pożyczka

- Wpłata wstępna: 22 100 zł

- Rata miesięczna: 1564 zł

- Liczba rat: 48

- Rata balonowa: 33 150 zł

- Nominalna stopa procentowa: 7,90%

- RRSO: 8,19 proc.

- Faktyczna kwota zapłacona za samochód: 130 344 zł (19 844 zł ponad cenę cennikową)

Czyli mamy tutaj wpłatę własną (20%), niższą niż w poprzedniej opcji, 48 równych rat, też niższych niż poprzednio, ale niestety na koniec mamy dość spory wykup (30%). Do tego dochodzi fakt, że różnica między ceną cennikową a faktyczną kwota, którą musimy zapłacić, jest dość spora.

Zalety:

- mniejsze, ale regularnie obciążenie finansowe

- możliwość rozłożenia finansowania na dłuższy okres

- możliwość uzyskania względnie taniego finansowania przy skróceniu okresu finansowania i wysokiej wpłacie własnej

- nie obowiązuje nas limit kilometrów

- możliwość dość swobodnego wyboru wysokości wpłaty własnej

- auto przeważnie od początku zarejestrowane jest na nas

- większa elastyczność przy zestawianiu oferty

Wady:

- musimy wykupić często nie tylko AC, ale także dodatkowe ubezpieczenia (a w tym przypadku okres obowiązkowych ubezpieczeń będzie dłuższy)

- przeważnie w pakiecie nie dostajemy żadnych dodatkowych usług – kupujemy gołe auto, dodatki dokupując na takich samych zasadach, jak gdybyśmy kupowali auto za gotówkę

- wyraźnie mniej korzystne finansowo (w ostatecznym rozliczeniu) rozwiązanie w porównaniu z kredytem 50/50 i standardowym kredytem

- długotrwałe obciążenie finansowe

Kiedy się opłaca? Kiedy mamy już jakąś gotówkę na start, ale jeszcze za mało, żeby poradzić sobie z kredytem np. 50/50.

Leasing

W tym przypadku główne kategorie są dwie:

Leasing finansowy

Pozornie dość prosty układ – wpłata własna, równe raty, w których opłacamy wartość auta i marżę sprzedawcy, wykup i auto jest nasze. Opcja dostępna wyłącznie dla przedsiębiorców.

W tym systemie samochód przez okres leasingu pozostaje własnością firmy leasingowej, aczkolwiek samochód wprowadzany jest do majątku leasingobiorcy, który może dokonywać jego amortyzacji. Nie może natomiast uwzględniać w kosztach całej raty wystawianej przez leasingodawcę – jedynie wspomnianą amortyzację i odsetki od każdej otrzymanej faktury.

Przykładowo (uwaga – przechodzimy na kwoty netto, nie uwzględniamy też ulg podatkowych):

- Mercedes klasy A 180 – 89 837 zł netto

- Finansowanie – leasing z wysokim wykupem

- Wpłata wstępna: 22 459 zł netto

- Rata miesięczna: 2209 zł netto

- Liczba rat: 24

- Rata balonowa (ostatnia rata wykupująca auto): 17 069 zł netto

- Faktyczna kwota zapłacona za samochód: 92 520 zł (2683 zł ponad cenę cennikową)

Kalkulacja ta prezentuje się oczywiście bardzo korzystnie, ale trzeba podkreślić, że jest ona wykonana dla promocyjnego leasingu, który nie daje nam żadnej elastyczności w zakresie długości trwania, co przekłada się na wysoką ratę miesięczną (przeważnie leasingi finansowe zawierane są na dużo dłuższy okres). Do tego mamy dość sporą ratę balonową.

Spróbujmy wydłużyć dla tego samego auta okres leasingu do 5 lat, czyli takie typowe „wykup za 1 proc.”.

Tutaj kalkulacja wygląda następująco:

- Mercedes klasy A 180 – 89 837 zł netto

- Finansowanie – leasing z niskim wykupem

- Wpłata wstępna: 22 459 zł netto

- Rata miesięczna: 1235 zł netto

- Liczba rat: 60

- Rata balonowa: 898 zł netto

- Faktyczna kwota zapłacona za samochód: 97 457 zł netto (7620 zł netto ponad cenę cennikową)

Nadal wygląda to całkiem przyzwoicie, szczególnie biorąc pod uwagę, że rozłożyliśmy tutaj spłatę na 5 lat, dzięki czemu obniżyliśmy wysokość miesięcznej raty o 1000 zł, a wysokość raty balonowej o ponad 16 000 zł. Oczywiście nie ma nic za darmo i zapłacimy za to w ratach, wskutek czego końcowy wynik będzie gorszy o kilka tysięcy złotych.

Zalety:

- możliwość elastycznego dopasowania parametrów oferty

- nie musimy zdawać się na wycenę sprzedawcy w kwestii wartości naszego auta – po zakończeniu leasingu możemy je sprzedać samodzielnie i uzyskać potencjalnie lepszą cenę

- możliwość wykupienia auta za 1 proc. wartości na koniec okresu leasingu

- możliwość ustalenia długiego okresu leasingu już na początku trwania umowy

Wady:

- obowiązkowe ubezpieczenia przez cały okres trwania leasingu

- im dłuższy okres leasingu, tym wyższy jego koszt

- przy krótkim okresie leasingu – wysokie raty miesięczne lub wysoka wpłata własna, ewentualnie wysoka rata balonowa

- stosunkowo wysoka wpłata własna

- długotrwałe obciążenie finansowe

- do kosztów uzyskania przychodu zaliczana jest część odsetkowa raty i amortyzacja

- nie można wliczyć w koszty opłaty wstępnej

- VAT trzeba opłacić z góry przy pierwszej racie

- nie jesteśmy właścicielami samochodu do momentu zakończenia leasingu

Kiedy się opłaca? Kiedy planujemy wykupić auto po okresie leasingu – nawet tylko po to, żeby sensowniej sprzedać je samodzielnie. Ewentualnie wtedy, kiedy wiemy, że będziemy chcieli tym autem jeździć kolejnych kilka lat.

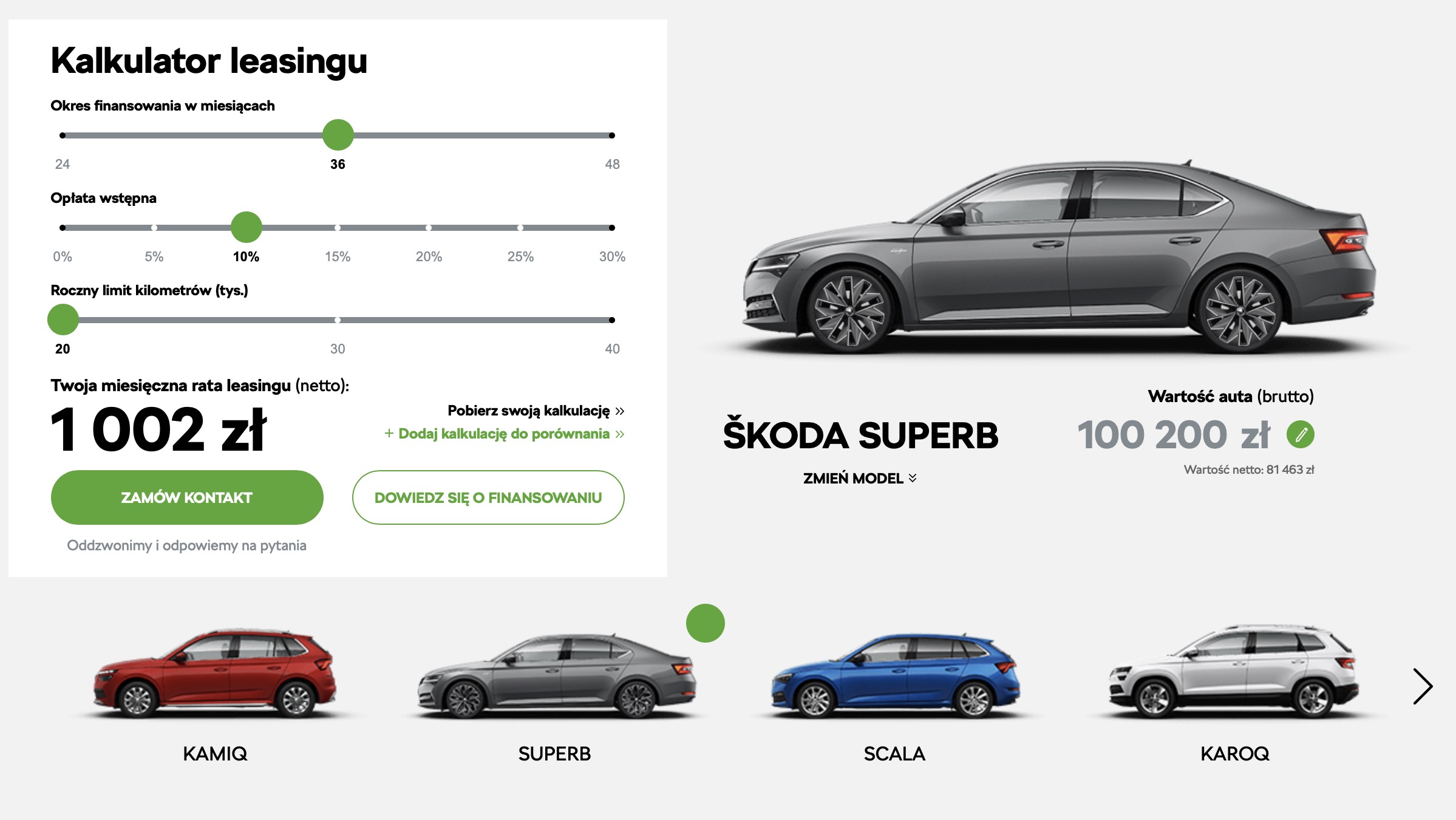

Leasing operacyjny (w przypadku osób fizycznych – leasing konsumencki)

Jedna z najczęściej wybieranych form finansowania, jeśli chodzi o zakupy firmowe. Wpłacamy określoną kwotę na start (albo nie wpłacamy jej w ogóle), jeździmy autem przez określony czas, płacąc względnie niskie raty, a potem stajemy przed wyborem – spłacić resztę wartości samochodu (jest ustalana przy podpisywaniu umowy), czy zostawić go i zapomnieć o nim.

W tym przypadku zasadniczą różnicą jest to, że w ratach nie spłacamy wartości samochodu, co raczej wyliczoną wcześniej utratę jego wartości. I tak, jak pewnie zauważą niektórzy, może być tak, że wydamy na jazdę autem kilkadziesiąt tysięcy, a potem – oddając go dealerowi – zostaniemy bez niczego. Z drugiej strony – nie musimy się martwić o to, ile będzie nas kosztować jego utrzymanie po gwarancji i tak dalej, a zamiast tego skupiamy się na wyborze nowszego, ciekawszego modelu.

Zresztą tak przeważnie kończą się tego typu leasingi – wykup, przeważnie w przypadku droższych aut – zupełnie się przy takiej kalkulacji nie opłaca.

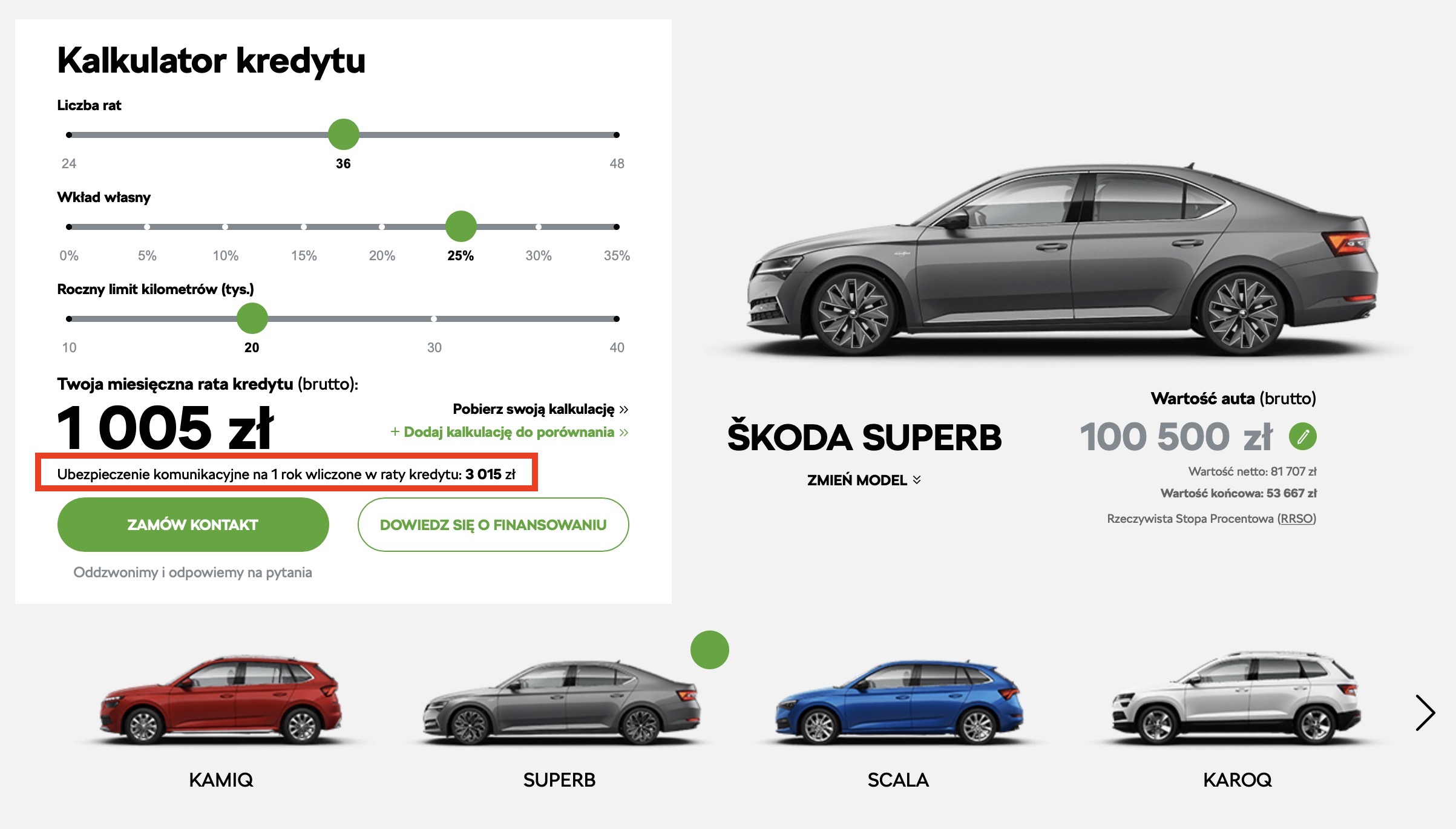

Przykładowa kalkulacja finansowania:

- Skoda Superb – 89 837 zł netto

- Finansowanie – leasing bez obowiązku wykupu

- Wpłata wstępna: 8984 zł netto

- Rata miesięczna: 1104 zł netto

- Liczba rat: 36

- Limit kilometrów: 20 000

To samo rozwiązanie dostępne jest często także w przypadku klientów indywidualnych. Przykładowo:

- Skoda Superb – 110 500 zł brutto

- Finansowanie – leasing konsumencki bez obowiązku wykupu

- Wpłata wstępna: 11 050 zł brutto (10 proc.)

- Rata miesięczna: 1616 zł brutto

- Liczba rat: 36

- Roczny limit kilometrów: 20 000

- Rata balonowa: 59 007 zł

- Faktyczna kwota zapłacona za samochód: 128 233 (17 733 zł ponad cenę cennikową)

O ile oczywiście zdecydujemy się go wykupić, bo wcale nie musimy tego robić. Jeśli zignorowalibyśmy wykup, 3 lata względnie bezstresowej jazdy nowym samochodem kosztowałyby nas 69 226 zł.

Zalety:

- niewiele nas obchodzi od strony utrzymania samochodu, to auto nie jest nasze i prawdopodobnie nigdy nie będzie

- spłacamy tylko utratę wartości, więc teoretycznie możemy pozwolić sobie na lepsze auto niż przy zakupie za gotówkę czy w leasingu finansowym

- innymi słowy: niższe raty niż w leasingu finansowym

- możemy w pakiecie dokupić dodatkowe usługi (ubezpieczenie, opony zimowe/letnie, serwis, etc)

- kosztem uzyskania przychodów jest cała rata leasingu i wpłata początkowa

- VAT doliczany jest do rat

Wady:

- auto potencjalnie nigdy nie będzie nasze – możemy je wykupić, ale przeważnie się to nie opłaca

- brak możliwości ingerencji w auto (lub konieczność przywrócenia go do stanu fabrycznego w momencie zdawania)

- w większości przypadków trzeba zgłaszać wyjazdy zagraniczne

- każdą najmniejszą szkodę trzeba udokumentować, zgłosić i usunąć zgodnie z umową

- stosunkowo drogie rozwiązanie

- musimy zadbać o to, żeby auto nie nosiło po okresie leasingu/najmu oznak nadmiernego zużycia – w przeciwnym wypadku mogą zostać naliczone dodatkowe opłaty lub dealer odmówi przyjęcia pojazdu, co będzie równoznaczne z koniecznością wykupu

- przy podpisywaniu umowy musimy ustalić roczny limit kilometrów – jego przekroczenie będzie wiązało się z dopłatami

- wykup auta jest umiarkowanie opłacalny, jeśli np. uznamy w pewnym momencie, że koniecznie chcemy zachować ten egzemplarz

Kiedy się opłaca? Kiedy nie chcemy zamrażać zbyt dużej gotówki na start, ale chcemy jeździć nowym autem, a dodatkowo wiemy, że i tak po 2-3 latach najchętniej przesiądziemy się znowu do czegoś pachnącego nowością. I do tego nie chce nam się bawić w sprzedaż – po prostu akceptujemy początkową wycenę sprzedawcy i tyle.

Najem lub abonament

Opcja, w której w najmniejszym stopniu nie planujemy wykupić auta. Do tego stopnia, że nie jest ustalana nawet kwota potencjalnego wykupu. Przeważnie w takich sytuacjach wpłata wstępna jest minimalna lub nie ma jej w ogóle. Pod wieloma względami jest podobna do leasingu operacyjnego.

Różnych wersji abonamentu/najmu jest przy tym na rynku pod dostatkiem, aczkolwiek różnią się głównie szczegółami. Przykładowo w niektórych sytuacjach możemy wybrać abonament w „pełnej opcji” – w miesięcznej racie będzie już koszt użytkowania samochodu, koszt przeglądów i serwisów, komplet opon zimowych i letnich, a także ubezpieczenie. Czyli faktycznie opcja pt. „lej paliwo i jeździj”.

Jednocześnie jest to opcja – jeśli alternatywą jest wykupienie auta na własność – najdroższa. Przykładowo, jeśli chcemy stać się posiadaczami wcześniej przykładowej klasy A, musimy:

- wpłacić wpłatę własną w wysokości 4492 zł netto

- przez 36 miesięcy płacić 1050 zł netto (przy limicie kilometrów 30 000 rocznie)

Co daje nam ostatecznie kwotę (bez odliczeń podatkowych) w wysokości 42 292 zł, które musimy zapłacić za 3 lata jazdy nowym Mercedesem, po czym oddajemy go do salonu i zostajemy bez niczego. Do tego jeszcze trzeba doliczyć ubezpieczenie i ewentualne inne opłaty.

Czy to ma sens? Z jednej strony pewnie nie, bo wpłacamy równowartość niemal połowy wartości auta (89 837 zł) i po trzech latach zostajemy bez tego samochodu. Z drugiej strony – za niecałe 4500 netto plus 1050 zł netto miesięcznie jeździmy nowym Mercedesem, co w innym przypadku za takie pieniądze nie byłoby raczej możliwe. I nie martwimy się z tym, co będzie się działo po okresie leasingu, bo ten samochód nie będzie już nasz.

Z ciekawości sprawdziłem też, ile kosztowałby Mercedes A180 w pełnej opcji abonamentowej u jednej z firm, które takie abonamenty oferują. Przy opcji na 36 miesięcy, z serwisem, oponami, ubezpieczeniem i assistance, a także przy wpłacie startowej 10 000 zł netto, miesięcznie zapłacimy 1504 zł netto.

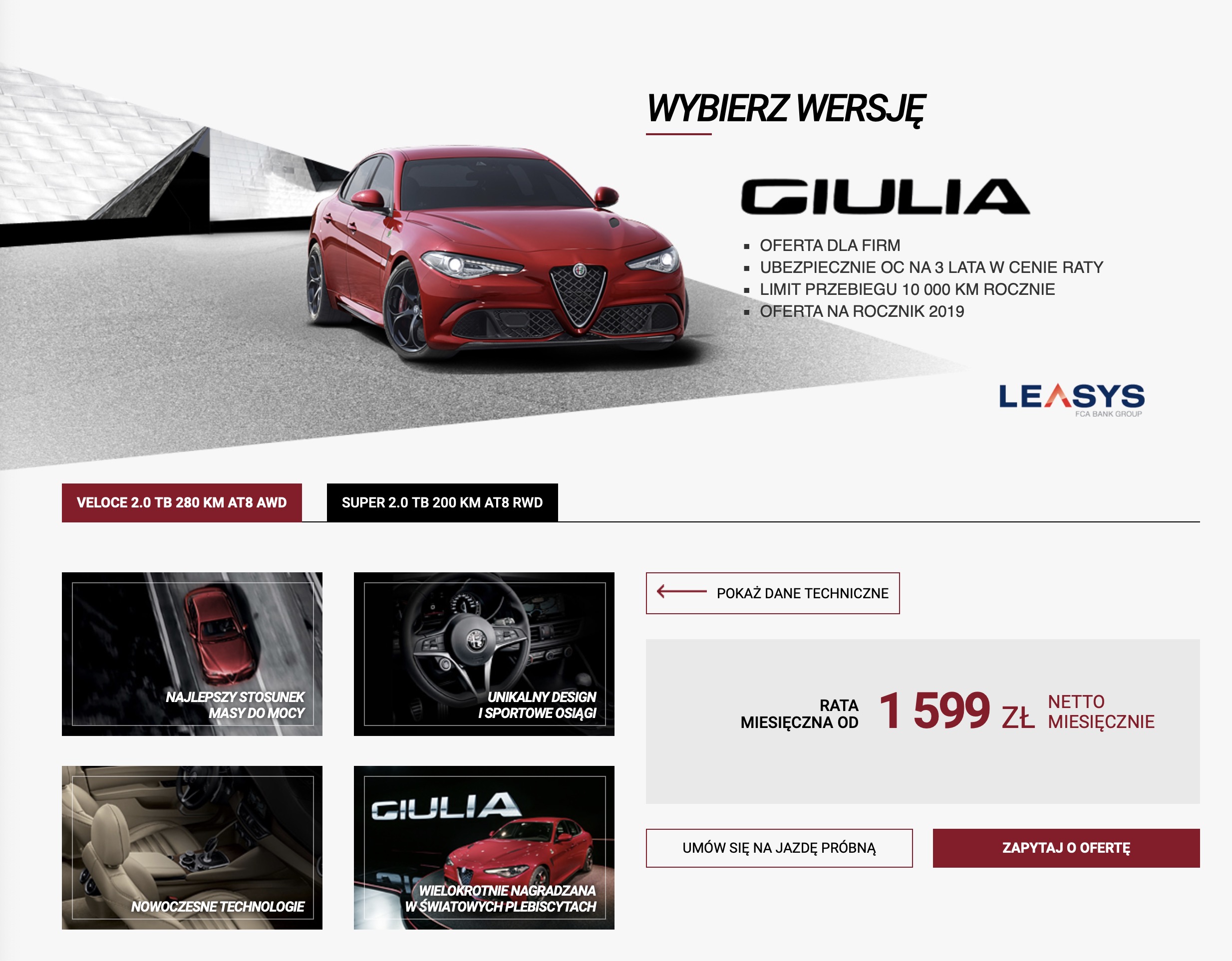

Swoją ofertę abonamentową ma też m.in. Volvo (Care By Volvo) i to również jest abonament z kategorii „wszystko w pakiecie”. Mamy tu wpłatę własną na poziomie 0 proc., pakiet ubezpieczeń, przeglądy (i to z odbiorem auta od nas, bez konieczności jazdy do serwisu), opony zimowe, a nawet opcję wypożyczenia dwa razy w ciągu 24 miesięcy modelu Volvo z wyższej półki niż ta, z której pochodzi obecnie wynajmowane przez nas auto. Taka full opcja jest jednak stosunkowo kosztowna, przynajmniej na pierwszy rzut oka – najtańsze auto w tej ofercie, czyli XC40, startuje z miesięczną opłatą na poziomie 2349 zł netto (czyli 2889 zł brutto). Z drugiej strony – nie ma tutaj wpłaty własnej, a i wliczone usługi (przeglądy, opony, ubezpieczenie) trochę amortyzują cały ten wydatek. W sumie, przy wyborze najtańszej opcji, za 2 lata jazdy XC40 zapłacimy 56 376 zł netto (czyli ok. 69 342 zł brutto).

Zalety:

- niewiele nas obchodzi od strony utrzymania samochodu, to auto nie jest nasze i nigdy nasze nie będzie

- przy stosunkowo niskiej wpłacie startowej i niskiej racie możemy jeździć autem z wyższej półki, niż byłoby nas stać przy normalnym leasingu czy kredycie

- często dostępna opcja zerowej wpłaty własnej

- w pakiecie możemy łatwo i szybko wykupić wszystkie niezbędne dodatki na okres wynajmu

- najkrótsze minimalne okresy wynajmu/wypożyczenia

Wady:

- auto nigdy nie będzie nasze – po okresie wynajmu zostajemy bez niczego

- najdroższa opcja

- każdą najmniejszą szkodę trzeba udokumentować, zgłosić i usunąć zgodnie z umową

- przeważnie dość niskie limity roczne

- musimy zadbać o to, żeby auto nie nosiło po okresie leasingu/najmu oznak nadmiernego zużycia

Kiedy się opłaca? Kiedy potrzebujemy samochodu na krótko, bo lubimy nowe i szybko się nimi nudzimy. Albo kiedy potrzebujemy auta na dłużej niż pozwala na to krótkoterminowy wynajem, ale na krócej, niż pozwala normalny leasing.

O czym jeszcze trzeba pamiętać?

Wzmianka o tym pojawiła się już wprawdzie kilka razy, ale kuszące kwoty, którymi sprzedawcy reklamują leasingi czy abonenty, nie zawsze są sumą kosztów, które trzeba miesięcznie ponieść. Wręcz przeciwnie – przeważnie trzeba się liczyć z dodatkami.

Podstawowym jest oczywiście obowiązkowe ubezpieczenie, które dotyczy niemal każdej formy finansowania. I tak np. mamy wspomnianego wcześniej Superba za ok. 110 000 zł w Kredycie Niskich Rat, przy miesięcznej racie brutto na poziomie 1100 zł. Tyle jednak będziemy płacić tylko przez pierwszy rok, w trakcie którego w ratę wliczone jest ubezpieczenie. Po tym roku musimy zapłacić już ok. 3300 zł za ubezpieczenie komunikacyjne, co sprawia, że miesięczna rata rośnie o 275 zł, więc przez pozostały okres umowy musimy płacić 1375 zł brutto miesięcznie. A to i tak dość spokojny przypadek. Tak, prawdopodobnie i tak ubezpieczylibyśmy nowe auto, ale warto pamiętać o tym, że goła rata to jeszcze nie pełna rata.

Do tego dochodzi cena innych, dodatkowych usług i ubezpieczeń. Przykładowo dość rozsądne jest wykupienie GAP – czyli ubezpieczenia, które zapewni nam finansowy spokój w przypadku kradzieży auta lub szkody całkowitej. Bez niego ubezpieczyciel wyliczając odszkodowanie uwzględni cenę rynkową danego egzemplarza, biorąc pod uwagę stratę wartości, co będzie oznaczać, że możemy dostać odszkodowanie niższe niż suma pozostałych do spłaty rat. Czyli płacilibyśmy za auto, którego już nie mamy.

Warto też dokładnie sprawdzać oferty i czytać zawsze drobny druczek, szczególnie przy tych bardziej kuszących propozycjach. Przykładowo niektóre firmy oferują leasing operacyjny za 1 proc. wartości miesięcznie, tyle tylko, że to jest 1 proc. netto od wartości brutto.

Do tego dochodzą jeszcze potencjalne opłaty za dodatkową obsługę leasingu w trakcie jego trwania – te przeważnie nie są wysokie, ale potrafią być dość irytujące.

I jak to ma się opłacać?

To już temat na zupełnie inną dyskusję (chociaż śmiało, komentarze są wasze), który zaczyna się już od debaty nad tym, czy kupowanie nowego samochodu ma w ogóle sens. Ustalmy jednak, że w wielu przypadkach ma, podobnie jak – choć całkowicie nieekologiczna – regularna wymiana samochodu na nowy. Bo bus musi latać, bo handlowiec musi coś tam, a nawet bo lubimy zapach i komfort psychiczny oferowany przez nowe auto (choć czasem i tego komfortu brakuje).

I jak widać po niektórych z tych wyliczeń, czasem różnica pomiędzy zakupem za gotówkę a kredytem czy leasingiem nie jest wielka. A już na pewno nie jest wielka w perspektywie kilku lat, przez które ten samochód będziemy płacić.

Czasem też naszym potencjalnym zyskiem jest po prostu czas i komfort. Auto w abonamencie będzie finansowo najdroższe, ale kompletnie nic nie będziemy musieli przy nim robić – nawet do serwisu w niektórych opcjach odwiezie je kto inny, podczas gdy my będziemy robić to, na co mamy ochotę. Co może mieć dla nas większą wartość niż wydane pieniądze. Plus po roku czy dwóch oddamy jedno auto, weźmiemy nowe – dlaczego nie.

Oczywiście nikt nie broni nam kupić auta za gotówkę. A nawet kupić auta za równowartość jednej raty abonamentowej na wspomniane tutaj samochody, nakleić na klapę #zawszegratem i beztrosko jeździć i jeździć. W końcu po to jest multum dostępnych rozwiązań, żeby każdy mógł wybrać, co mu pasuje.